Qu’est-ce que l’Euribor ?

L’Euribor est un taux d’intérêt de référence déterminant pour les marchés financiers et banques de la zone euro. L’appellation Euribor est la contraction de « Euro Interbank Offered Rate » pouvant être traduit par taux d’intérêt interbancaire offert entre banques. C’est donc le taux auquel les banques commerciales de la zone euro se prêtent entre elles. C’est un taux d’intérêt de court terme publié à plusieurs maturités allant d’une semaine à douze mois.

Sa méthode de calcul et les facteurs influant sur le niveau de l’Euribor.

L’Euribor est déterminé par une moyenne des taux pratiqués sur le marché interbancaire par les grandes banques européennes. Chaque jour, dix-neuf de ces banques avec une réputation de solvabilité solide envoient à l’European Money Markets les taux auxquels elles prêtent sur ce marché. La moyenne de ces données définit l’Euribor.

Son niveau dépend alors de plusieurs facteurs. Le premier est la politique monétaire orchestrée par la Banque Centrale Européenne. En pilotant le niveau des taux directeurs, la BCE modifie le taux de refinancement qui est le coût auquel les banques commerciales empruntent auprès d’elle. Ainsi, une augmentation des taux directeurs augmente le coût d’accès à la liquidité pour les banques. Pour pallier cette augmentation et éviter d’éventuelles pertes, les banques vont alors prêter à des taux plus élevés sur le marché interbancaire. La politique monétaire a donc un effet direct sur le niveau de l’Euribor. L’augmentation des taux directeurs en juillet 2022 l’illustre : entre janvier 2022 et janvier 2023, l’Euribor sur trois mois est passé de -0,5% à 2,2%. De plus, les anticipations des banques quant à la conjoncture économique et politique de la zone euro sont déterminantes dans son niveau. En effet, un contexte politique ou économique incertain et instable ne donne pas confiance aux banques. Elles sont alors moins promptes à prêter et donc le taux sur le marché interbancaire a tendance à augmenter. C’est notamment le cas lors de grandes crises financières. Les banques redoutent l’augmentation des défauts des ménages et entreprises, la confiance interbancaire a donc tendance à se dégrader. Les banques sont alors moins enclines à se prêter entre elles et donc l’Euribor augmente. C’est ce qu’on a observé entre 2004 et 2008 où il est passé de 2.1% à 4.6% sur trois mois.

Le lien entre Euribor et taux appliqués au crédit immobilier.

L’Euribor est un facteur déterminant de l’évolution du niveau des taux appliqués au crédit immobilier. En effet le marché interbancaire est une des sources principales de financement et d’accès à la liquidité pour une banque commerciale. Si l’Euribor augmente, il devient plus cher pour elle d’accorder des crédits, elle augmentera donc les taux qu’elle applique à ses clients.

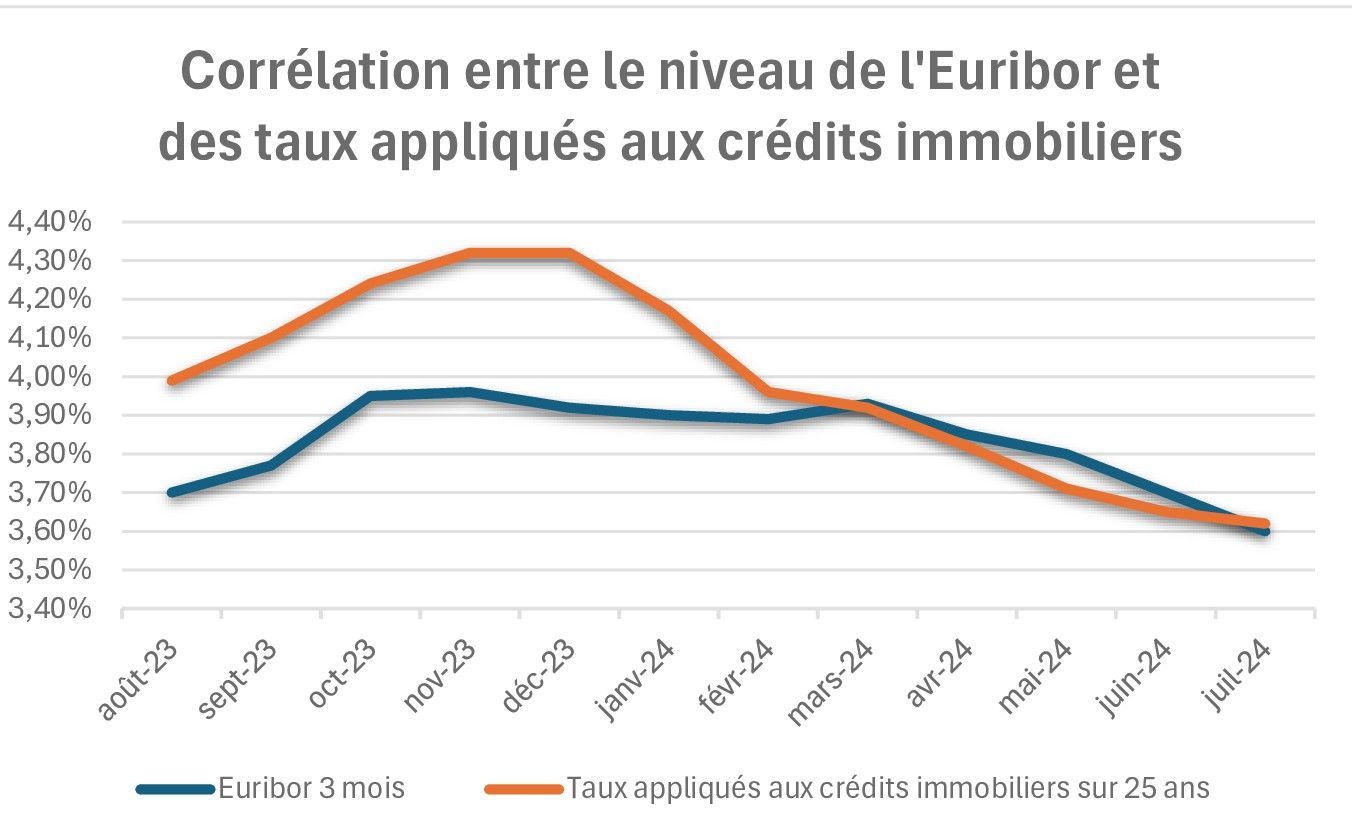

Le lien entre ces deux taux est illustré par le graphique qui répertorie l’évolution de l'Euribor et des taux appliqués au crédits immobiliers entre août 2023 et juillet 2024. Il est clair que leurs niveaux se suivent.

L’Euribor en cette fin juillet 2024 se situe aux alentours de 3,6%. Il est bien plus faible qu’à la même période l’année dernière notamment grâce au relâchement de la politique monétaire et la baisse des taux directeurs par la BCE en juin dernier, une première depuis 2023. Il semble alors avantageux d’investir dans l’immobilier en France d’autant plus que certains économistes prévoient d’autres baisses des taux directeurs à la rentrée.